Rund jeder vierte Erwerbstätige wird im Laufe seines Arbeitslebens berufsunfähig. Auf die Leistungen aus der gesetzlichen Rentenversicherung sollte man sich aber nicht verlassen. Welche Möglichkeiten der zusätzlichen Absicherung gibt es?

Text: Malte Säger

Fragt man nach den wertvollsten Dingen, die Menschen zu haben glauben, hört man häufig Antworten wie Gesundheit und Familie. Weniger philosophisch geht es zu, wenn man nach Eigentum fragt, das man in bare Münze umrechnen kann: das Haus, das Auto oder die Uhr am Handgelenk. Ein teurer Irrtum, denn: Nichts ist – finanziell gesehen – wertvoller als die eigene Arbeitskraft. Wer eine Berufsausbildung hat, verdient im Schnitt 960.000 Euro im Laufe seines Erwerbslebens, mit einem Meistertitel oder Uni-Abschluss sogar 1,4 Millionen Euro. Zu dem Ergebnis kommt das Tübinger Institut für Angewandte Wirtschaftsforschung.

Dennoch sichern bei Weitem nicht alle Beschäftigten ihre Arbeitskraft ab. Dem liegen häufig zwei gedankliche Fehler zugrunde: Zum einen meinen viele, dass im Ernstfall der Staat für ausreichende Absicherung sorgen werde. Ein teurer Irrtum, denn vom Staat dürfen alle nach dem 1. Januar 1961 Geborenen nicht viel erwarten. Seit 2001 erhalten sie nur noch eine Erwerbsminderungsrente, die selten den Einkommensverlust kompensiert.

2020 betrug die durchschnittliche Rente wegen verminderter Erwerbsfähigkeit im Westen 860 Euro monatlich, im Osten waren es 899 Euro. Als voll erwerbsgemindert gilt, wer weniger als drei Stunden am Tag arbeiten kann. Teilweise erwerbsgemindert ist, wer zwischen drei und sechs Stunden am Tag schafft – egal, in welchem Job.

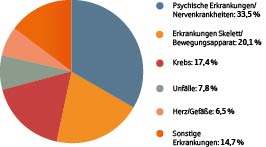

Psychische Erkrankungen dominieren

Zum anderen hoffen viele, dass es sie nicht erwischen werde. Doch bereits heute trifft es im Durchschnitt jeden Vierten. Längst haben psychische Erkrankungen alle anderen Auslöser überholt. Rund ein Drittel aller berufsunfähig werdenden Arbeitnehmer scheidet wegen Burn-out, Depression oder Angststörungen aus dem Berufsleben aus. Hinzu kommen Erkrankungen des Skelett- und Bewegungsapparats, Herz- und Gefäßkrankheiten sowie Krebs als häufigste Auslöser.

Zum anderen hoffen viele, dass es sie nicht erwischen werde. Doch bereits heute trifft es im Durchschnitt jeden Vierten. Längst haben psychische Erkrankungen alle anderen Auslöser überholt. Rund ein Drittel aller berufsunfähig werdenden Arbeitnehmer scheidet wegen Burn-out, Depression oder Angststörungen aus dem Berufsleben aus. Hinzu kommen Erkrankungen des Skelett- und Bewegungsapparats, Herz- und Gefäßkrankheiten sowie Krebs als häufigste Auslöser.

Was kann man also tun, um sich abzusichern? „Eine selbstständige Berufsunfähigkeitsversicherung ist sicherlich die beste Option“, sagt Ingo Esser, Leiter Markt und Produktmanagement Leben beim Verband öffentlicher Versicherer. „Sie sichert als einzige das Einkommen ab, das man durch seinen Beruf und die dazu notwendigen Fertigkeiten verdient.“ Wenn der Versicherte aus gesundheitlichen Gründen nur noch die Hälfte seiner Arbeit verrichten kann, leistet die selbstständige Berufsunfähigkeitsversicherung (SBU).

Dazu muss die ärztliche Prognose gestellt sein, dass man für mindestens sechs Monate ausfällt oder nur die Hälfte seiner Arbeit im zuletzt ausgeübten Beruf leisten kann. „Der große Vorteil einer privaten Vorsorge im Vergleich zur gesetzlichen ist, dass die Verweisung auf einen anderen Beruf, den der Betroffene trotz seiner Erkrankung ausüben könnte, wegfällt. Kann der SBU-Versicherte nicht mehr in seinem bisherigen Beruf arbeiten, erhält er die Leistung“, erklärt Esser.

Auf flexible Anpassungsmöglichkeiten achten

Höhe und Ablauf der monatlichen Berufsunfähigkeitsrente legt der Kunde bei Vertragsschluss selbst fest. Essers Tipp: „Die Höhe sollte den individuellen Wünschen und Ansprüchen entsprechen. Als Faustformel gilt eine Höhe von rund 75 Prozent des Nettoeinkommens, um eine Versorgungslücke auszuschließen.“ Der Ablauf der Leistungsdauer sollte so gewählt werden, dass gleichzeitig die Leistung aus der Rentenversicherung oder Kapitallebensversicherung fällig wird. Außerdem ergibt es Sinn, auf flexible Anpassungsmöglichkeiten zu achten. Moderne Policen bieten in der Regel die Möglichkeit zur zwischenzeitlichen Stundung der Beiträge oder Nachbesserungsoptionen, zum Beispiel, um bei Ereignissen wie einer Hochzeit später die Höhe der Leistungen ohne erneute Gesundheitsprüfung anpassen zu können.

Für einen frühen Start in die Absicherung der Arbeitskraft sprechen gleich mehrere Gründe. Wer zum Beispiel während der Ausbildung berufsunfähig wird, hat meist überhaupt keinen Anspruch auf eine staatliche Erwerbsminderungsrente. Vor allem sparen Früheinsteiger aber bei den Beiträgen – und das zudem meist dauerhaft.

Für einen frühen Start in die Absicherung der Arbeitskraft sprechen gleich mehrere Gründe. Wer zum Beispiel während der Ausbildung berufsunfähig wird, hat meist überhaupt keinen Anspruch auf eine staatliche Erwerbsminderungsrente. Vor allem sparen Früheinsteiger aber bei den Beiträgen – und das zudem meist dauerhaft.

Sie profitieren dabei vom niedrigen Eintrittsalter und dem meist guten Gesundheitszustand. Denn vor dem Abschluss der Berufsunfähigkeitsversicherung ist es erforderlich, der Versicherung Fragen zum Gesundheitszustand zu beantworten – und zwar wahrheitsgemäß, da man seinen Versicherungsschutz riskiert, wenn später herauskommt, dass man zu Anfang eine Vorerkrankung oder Behandlung verschwiegen hat.

„Die Kunden können ihre Behandlungsdaten bei ihrer Krankenkasse abrufen“

Die Fragen variieren je nach Anbieter, drehen sich aber meist um Gewicht, stationäre Behandlungen und ambulante Therapien, chronische Erkrankungen, psychotherapeutische Behandlungen, Medikamente oder Zigarettenkonsum. „Die Kunden können ihre Behandlungsdaten bei der gesetzlichen Krankenkasse oder der Kassenärztlichen Vereinigung anfragen“, sagt Esser. „Auch bei der privaten Krankenkasse können die Daten abgefragt werden.“

Dass der Preis von Faktoren wie Lebensalter, Gesundheitszustand und Beruf abhängt, gilt übrigens im Guten wie im Schlechten. Wer Vorerkrankungen oder ein besonders hohes Berufsrisiko hat, der bekommt mitunter keinen Versicherungsschutz – oder die Policen werden wegen hoher Risikoaufschläge so teuer, dass sie kaum zu bezahlen sind. Vor allem viele Handwerker können sich die Policen kaum noch leisten – und benötigen eine Alternative.

Andere Versicherungen leisten weniger

Als beste Alternative gilt die Erwerbsunfähigkeitsversicherung (EUV). Sie leistet wie die SBU bei allen gesundheitlichen Einschränkungen, sichert allerdings nur den generellen Verlust der Erwerbsfähigkeit ab, nicht aber die Tätigkeit in einem bestimmten Beruf. Ein Ingenieur könnte also gezwungen sein, als Nachtwächter zu arbeiten.

Die EUV eignet sich gut zur Absicherung psychischer Erkrankungen, denn wer wegen einer Depression nicht mehr arbeiten kann, ist gewöhnlich auch in keinem anderen Beruf einsetzbar. Körperlich eingeschränkte Personen können hingegen leichter auf einen anderen Job verwiesen werden und haben es dadurch schwerer, die Leistung zu erhalten. „Kommen SBU und EUV nicht infrage, kann die Multi-Risk-Versicherung oder funktionelle Invaliditätsversicherung eine Alternative mit Einschränkungen sein“, sagt Esser. Dabei handelt es sich um eine Unfallrentenversicherung, die durch Zusatzbausteine ihren Leistungsumfang um Organschäden, Unfall, Pflegebedürftigkeit oder Krebs verbessert. Diese Versicherung leistet aber in der Regel erst spät, etwa wenn nach einem Unfall eine Invalidität von 50 Prozent besteht.

Eine Besonderheit stellt die Grundfähigkeitsversicherung dar. Sie greift völlig unabhängig von der Erwerbsfähigkeit, wenn man für mindestens sechs Monate einen der Sinne oder eine Grundfähigkeit verliert oder entsprechend eingeschränkt ist. Versichert sind meist die Sinne Hören und Sehen sowie Sprechen, hinzu kommen dann Fähigkeiten wie das Gehen, Stehen, Sitzen, Knien oder auch Autofahren – wobei jeder Anbieter die konkreten Einschränkungen selbst definiert.

Geld vom Staat beantragen

Auf diese Weise erhalten Sie die gesetzliche Erwerbsminderungsrente.

Jedes Mitglied der gesetzlichen Rentenversicherung hat, wenn die Voraussetzungen erfüllt sind, Anspruch auf eine Rente aufgrund verminderter Erwerbsfähigkeit. Die Leistung gibt es allerdings nur auf Antrag. In der Regel wird zusätzlich zu den allgemeinen Unterlagen eine Auflistung der Gesundheitsstörungen sowie der behandelnden Ärzte benötigt. Hinzu kommen Angaben zu ärztlichen Untersuchungen und Behandlungen der letzten Jahre sowie eine chronologische Aufstellung der beruflichen Tätigkeiten. Die Anlaufstellen der Deutschen Rentenversicherung bieten eine Beratung an: www.deutsche-rentenversicherung.de.

„Ein früher Start in die Absicherung ist ideal“

Ingo Esser leitet den Bereich Markt und Produktmanagement Leben beim Verband öffentlicher Versicherer und ist Experte für Arbeitskraftabsicherung.

S-Quin: Worauf kommt es bei der Absicherung der Arbeitskraft an?

Ingo Esser: Man sollte sich in jedem Fall klarmachen: An dem Thema führt eigentlich kein Weg vorbei. Ein früher Start ist natürlich ideal. Wer allerdings in jungen Jahren noch nicht daran gedacht hat, sollte sich dennoch damit beschäftigen und nach bezahlbaren Varianten der Absicherung Ausschau halten, statt den Kopf in den Sand zu stecken.

S-Quin: Ein häufiger Vorwurf beim Thema Berufsunfähigkeitsversicherung lautet: Kommt es hart auf hart, leisten die Versicherer nicht.

Esser: Der Eindruck wird leider häufig durch die Berichterstattung geschürt, entspricht aber nicht der Realität. Die deutsche Versicherungsbranche leistet bei rund 82 Prozent aller beantragten Fälle – ein Wert, den die gesetzliche Rentenversicherung bei Weitem nicht erreicht. Dort werden rund 40 Prozent aller Anträge abgelehnt.

S-Quin: Warum werden überhaupt Anträge auf die Versicherungsleistung abgelehnt?

Esser: Grundsätzlich haben Versicherer ihren Kunden gegenüber die Pflicht, Ansprüche gewissenhaft zu prüfen und nur bedingungsgemäß zu leisten – schließlich bezahlen sie die Leistungsfälle ja mit dem Geld des versicherten Kollektivs. Mehr als die Hälfte aller Ablehnungen ist darauf zurückzuführen, dass der Versicherte noch mehr als 50 Prozent seines Jobs machen kann oder sich nach dem ersten Kontakt selbst nicht mehr meldet. Hinzu kommen Fälle, in denen Versicherte fehlerhafte Angaben bei der Gesundheitsprüfung gemacht haben.

Titelfoto: Adobe Stock / Illustrationen: Shutterstock