Die Dividenden vieler börsennotierter Konzerne steigen 2023 auf Rekordniveau. Worauf Anlegerinnen und Anleger achten müssen, wenn sie hohe Ausschüttungsrenditen erzielen möchten.

Text: Thomas Luther

Viele Aktionäre erleben in diesem Jahr einen warmen Geldregen. Nach Berechnungen der Sparkassenfondsgesellschaft Deka werden allein die 40 Unternehmen im deutschen Aktienindex DAX eine Rekorddividende von insgesamt 55 Milliarden Euro ausschütten. Auch bei den Konzernen in den europäischen Nachbarländern zeigt der Dividendentrend nach oben.

„Die Unternehmen können sich die üppigen Ausschüttungen aufgrund ihrer guten Geschäftslage und der hohen Gewinne, die in vielen Fällen Rekordmarken erreicht haben, leisten“, so Joachim Schallmayer, Leiter Kapitalmärkte und Strategie bei der DekaBank. „Es ist nur konsequent, die Aktionärinnen und Aktionäre angemessen daran teilhaben zu lassen.“

Mercedes-Benz erhöht die Dividende

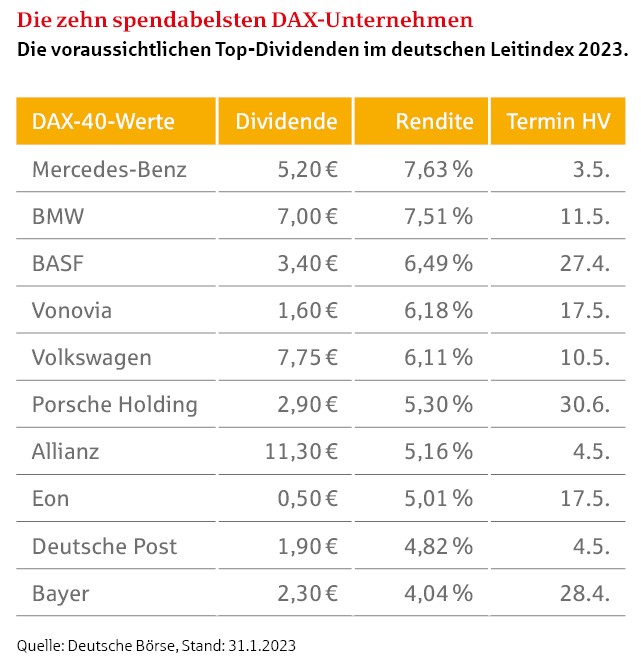

Der Automobilbauer Mercedes-Benz zum Beispiel wird der Hauptversammlung am 3. Mai mit hoher Wahrscheinlichkeit eine Dividende von 5,20 Euro je Aktie vorschlagen. Bei einem Kurs von 65 Euro ergibt sich damit eine Dividendenrendite von über 7 Prozent. Was aus Sicht von Wertpapiersparerinnen und -sparern ausgesprochen lukrativ erscheint, ist bei näherem Hinsehen jedoch bloße Mathematik. Die Dividendenrendite ergibt sich, indem die erwartete Ausschüttung ins Verhältnis zum aktuellen Aktienkurs gesetzt wird.

Einige Unternehmen heben ihre Ausschüttung gegenüber dem Vorjahr zwar an, der größte Teil hält sie jedoch konstant. Weil etliche Aktienkurse aber gesunken sind, hat sich die Relation in vielen Fällen nach oben verschoben. 5 bis 6 Prozent sind bei den Unternehmen im DAX keine Seltenheit. In der Spitze sind es sogar über 7 Prozent (siehe Tabelle).

Einige Unternehmen heben ihre Ausschüttung gegenüber dem Vorjahr zwar an, der größte Teil hält sie jedoch konstant. Weil etliche Aktienkurse aber gesunken sind, hat sich die Relation in vielen Fällen nach oben verschoben. 5 bis 6 Prozent sind bei den Unternehmen im DAX keine Seltenheit. In der Spitze sind es sogar über 7 Prozent (siehe Tabelle).

Viele Anleger richten daher ihren Blick verstärkt auf ausschüttungsstarke Aktien. Diese versprechen Stabilität in unruhigen Zeiten und bieten die Chance, erlittene Verluste wieder wettzumachen. „Die Dividende ist oftmals der entscheidende Renditebringer“, weiß Marc Tüngler, Hauptgeschäftsführer der Deutschen Schutzvereinigung für Wertpapierbesitz. „Wer den Chart des Performance-DAX, bei dem die Erträge rechnerisch wieder angelegt werden, mit dem der Kursvariante vergleicht, sieht auf den ersten Blick den Renditebeitrag, den die Gewinnausschüttungen liefern.“

Dividende idealerweise reinvestieren

Untersuchungen kommen zu dem Ergebnis, dass der Anteil der Dividende an der Gesamtrendite bei einem marktbreiten Aktieninvestment bis zu 40 Prozent betragen kann. „Wichtig dabei ist, die Dividenden Jahr für Jahr zu reinvestieren“, mahnt Tüngler. Der Haken dabei: Bei einer Direktanlage mindern hohe Mindestgebühren bei der Wiederanlage der Ausschüttung oft den Renditeeffekt.

Eine Alternative für dividendenorientierte Investoren sind daher spezielle Investmentfonds oder ETFs, die sich auf die Performance-Varianten von DAX oder Euro Stoxx 50 beziehen. Beispiele sind der Deka-DividendenStrategie Europa und der Deka-Nachhaltigkeit DividendenStrategie. Für einen aktiv gemanagten Fonds spricht, dass dessen Manager auch außerhalb der bekannten Indizes auf die Jagd nach dividendenstarken Unternehmen gehen.

Die Dividendenhöhe ist nicht sicher

Übrigens: Wenn die Ausschüttung kurz nach der Hauptversammlung ausgezahlt wird, mindert sich der Kurs um den entsprechenden Betrag. Entscheidend ist daher, auf Firmen zu setzen, die auch zukünftig eine konstant hohe oder sogar steigende Ausschüttung zahlen.

Übrigens: Wenn die Ausschüttung kurz nach der Hauptversammlung ausgezahlt wird, mindert sich der Kurs um den entsprechenden Betrag. Entscheidend ist daher, auf Firmen zu setzen, die auch zukünftig eine konstant hohe oder sogar steigende Ausschüttung zahlen.

Anders als bei einem festverzinslichen Wertpapier ist die Höhe der jährlichen Erfolgsbeteiligung nicht garantiert. Als etwa zu Beginn der Coronapandemie der globale Konjunkturabschwung die Gewinne zahlreicher Unternehmen einbrechen ließ, strichen viele Firmen ihre Dividende. Mitunter ist die hohe Dividendenrendite einer Aktie aber auch ein Hinweis darauf, dass es hausgemachte Probleme gibt. Gibt es Verluste, bestehen Zweifel, dass die Dividende wie bisher gezahlt wird.

Deka-Experte Schallmayer rät daher Anlegerinnen und Anlegern zur Vorsicht und dazu, nicht allein auf eine hohe Ausschüttung zu achten. „Die Dividendenrendite sollte immer in Kombination mit anderen Kennzahlen betrachtet werden“, empfiehlt er. „Stabile Cashflows, eine niedrige Verschuldung und ein funktionierendes Geschäftsmodell mit einer starken Marke und Preissetzungsmacht am Markt sind die Basis für konstant hohe Gewinne auch bei schwierigen Rahmenbedingungen – und damit eine gute Voraussetzung für nachhaltig stabile Dividenden. Um diese Unternehmen im großen Aktienkosmos zu finden, braucht es professionelles Research, Geduld und langjährige Expertise.“

Illustrationen: Shutterstock