Robo-Advisors sind digitale Vermögensverwalter, die Anlegern per Algorithmus Depots zusammenstellen. Was sie können und für wen sie geeignet sind.

Text: Gunnar Erth

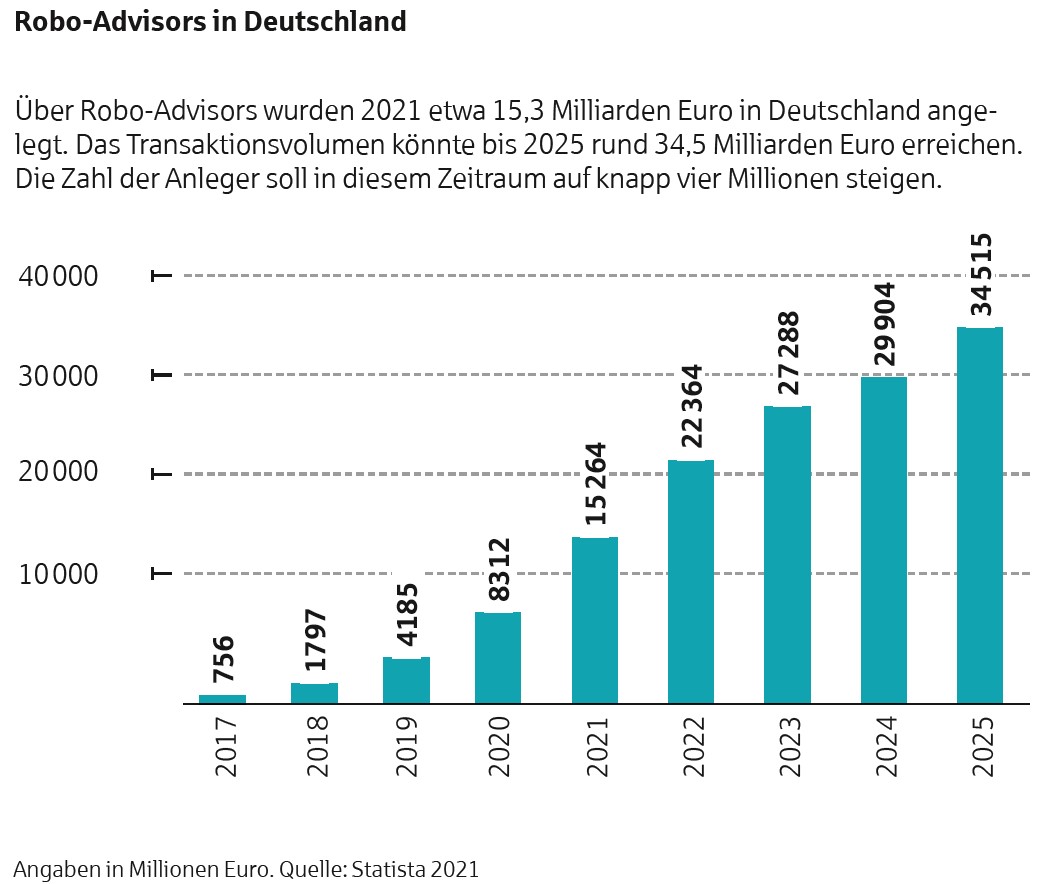

Wertpapiere ja, aber welche und wie? Viele Privatanleger drängen an den Aktienmarkt, möchten sich aber nicht täglich mit der Entwicklung des Wertpapierportfolios beschäftigen. Robo-Advisors können dabei helfen. Diese Computerprogramme stellen das Depot nach den Risikovorgaben der Anleger zusammen und kümmern sich um die passende Mischung. Die digitalen Vermögensmanager passen das Portfolio zudem automatisch an die aktuellen Marktbedingungen an. Rund 15 Milliarden Euro Anlagevermögen werden in Deutschland bereits auf diese Weise verwaltet, Tendenz steigend.

„Die Kundenzahl wächst, das Anlagevolumen bei uns hat sich von Ende 2020 bis September 2021 mehr als verdoppelt“, bestätigt Marco Lorenz aus der Geschäftsführung der Bevestor GmbH. Bevestor ist der Robo-Advisor der Deka, des Wertpapierhauses der Sparkassen.

Ein digitaler Anlageassistent stellt den potenziellen Bevestor-Kunden 15 Fragen zu Themen wie Risikoneigung, finanziellen Verhältnissen und Kenntnissen zu Wertpapierprodukten. „Unser Scoringmodell, mit dem die Angaben bewertet werden, ist gleichzusetzen mit dem Beratungssystem der Sparkassen“, erläutert Lorenz. Für das errechnete Risikoprofil erhält der Kunde einen zu ihm passenden Anlagevorschlag. Gefällt er dem Anleger, kann dieser einen Vermögensverwaltungsvertrag abschließen und ein Depot eröffnen. Letzteres dauere etwa 10 bis 20 Minuten, so Lorenz, hinzu komme die Zeit für die Legitimierung. Die geschieht per Video oder elektronischem Personalausweis.

Nachhaltigkeit im Trend

Robo-Advisors legen üblicherweise das Kapital in global diversifizierten Portfolios mit breit gestreuten Anlageklassen an, wobei kostengünstige Indexfonds (ETFs) mit Aktien, Anleihen und Immobilien den Schwerpunkt bilden. Bei Bevestor können die Kunden unter fünf Basisportfolios wählen und zusätzlich entscheiden, ob sie in einer klassischen oder in einer nachhaltigen Geldanlage investieren möchten – dies macht bereits die Hälfte der Anleger. Ergänzend zum Basisportfolio können die Kunden bis zu drei spezielle Investmentthemen hinzubuchen, etwa Digital Lifestyle. Dabei wird oft in aktiv gemanagten Fonds investiert, für die eine höhere Gebühr anfällt.

Bei späteren Umschichtungen handeln Robo-Advisors selbsttätig. So soll sichergestellt werden, dass das Kundenportfolio in der gewählten Rendite-Risiko-Gewichtung bleibt. Allerdings: Aktienfonds unterliegen den Schwankungen des Kapitalmarkts, auch ein Verlust des eingesetzten Kapitals ist möglich.

Bei späteren Umschichtungen handeln Robo-Advisors selbsttätig. So soll sichergestellt werden, dass das Kundenportfolio in der gewählten Rendite-Risiko-Gewichtung bleibt. Allerdings: Aktienfonds unterliegen den Schwankungen des Kapitalmarkts, auch ein Verlust des eingesetzten Kapitals ist möglich.

Etwa jeder dritte Bevestor-Kunde aktiviert deshalb den kostenpflichtigen Anlageschutz, der per Absicherungsstrategie die Anleger bei starken Marktschwankungen vor Verlusten schützen soll. „Wenn die Gefahr besteht, dass die Märkte sich verschlechtern, wird das Portfolio Stück für Stück in einen Sicherungsbaustein umgeschichtet – einen Geldmarktfonds. So wird Risiko aus dem Portfolio genommen“, erläutert Lorenz. Erholen sich die Märkte wieder, wird automatisch schrittweise der Aktienanteil erhöht.

Als besonderen Clou hat Bevestor im Oktober das Centsparen eingeführt. Es ermöglicht Kunden, ab 1 Euro pro Woche in ihrem Portfolio zu investieren. Dabei werden die Umsätze aus einem verknüpften Bankkonto ausgelesen und die Beträge hinter dem Komma auf den nächsten vollen Euro aufgerundet. Die Summe wird wiederum aufgerundet und im Portfolio investiert. „Das ist im Wettbewerb bisher exklusiv bei uns im Angebot“, sagt Lorenz.

Robo-Advisor: Nichts für absolute Anfänger

Doch ist ein Robo-Advisor wirklich für alle Anleger geeignet? Stephanie Heise, Finanzexpertin bei der Verbraucherzentrale NRW, sieht es skeptisch, dass einige Robo-Advisors damit werben, für Anfänger geeignet zu sein. „Man sollte schon etwas Wertpapiererfahrung mitbringen“, meint sie. Wer Betreuung brauche, sei hier allerdings falsch aufgehoben. Ein Robo-Advisor sei dann eine Überlegung wert, wenn man sich schon mit Wertpapieren beschäftige, aber keine Zeit und Lust habe, viel Energie darauf zu verwenden.

Zudem müsse der Robo-Advisor zum Gesamtanlagemix des Kunden passen. „Wer zum Beispiel schon eine betriebliche Altersversorgung oder Lebensversicherung hat, die größtenteils auf Anleihen basieren, will vielleicht mit dem Robo vor allem in Aktien investieren, um höhere Renditechancen zu haben“, so Heise. Bei manchen digitalen Helfern gibt es aber maximal 50 Prozent Aktien-ETFs im Portfolio. „Da muss man genau hinschauen“, sagt sie.

Bei der Auswahl des digitalen Helfers sollte man zudem auf die jährlichen Kosten achten. „Einige Robo-Advisors verlangen für ihren Service deutlich mehr als andere. Hier lohnt sich der Vergleich“, betont die Expertin.

Titelfoto: Shutterstock / Grafik: KD1