Teure Immobilien und die Bauzinsen so hoch wie seit elf Jahren nicht mehr: Was Familien mit Immobilienwunsch jetzt im Blick haben müssen, um ihr Eigenheim auf ein sicheres Finanzfundament stellen zu können.

Text: Stefanie Hutschenreuter

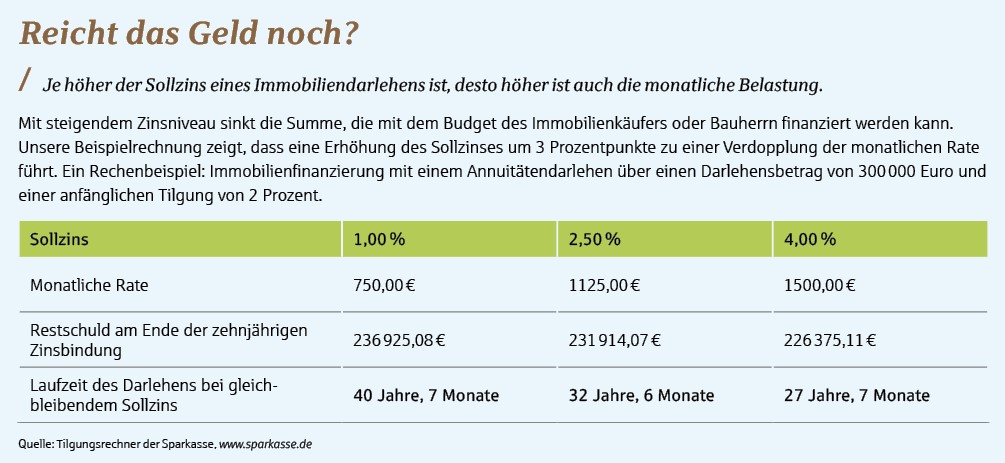

Es ist teurer geworden, den Traum vom Eigenheim zu realisieren, seit die Hypothekenzinsen angezogen haben. Waren Immobiliendarlehen mit zehnjähriger Zinsbindung im Januar 2022 noch für unter 1 Prozent zu haben gewesen, so rissen Ende Oktober 2022 bereits einige Kreditangebote die 4-Prozent-Marke. Damit stiegen die Zinsen in weniger als einem Jahr um das Vierfache. Bei einer Baufinanzierung über 300.000 Euro mit zehnjähriger Laufzeit macht das eine Verdopplung der monatlichen Rate um rund 750 Euro aus (siehe Beispielrechnung).

Wie rasant der Zinsanstieg vonstattenging, hat selbst Fachleute wie Arndt Elsemann, Leiter des Immobiliencenters der Sparkasse Neuss, überrascht. „Das ist für uns alle eine neue Erfahrung. Zum ersten Mal seit Jahrzehnten haben wir in der Tendenz nicht sinkende, sondern steigende Zinsen“, sagt er.

Die Baukosten schießen in die Höhe

Historisch betrachtet ist das derzeitige Zinsniveau aber immer noch nicht exorbitant hoch. Vor 15 Jahren lagen die Bauzinsen für zehnjährige Darlehen bei rund 5 Prozent, und es gab auch schon Zeiten mit Hypothekenzinsen von 9 Prozent. „2011 hatten wir ein ähnliches Zinsniveau wie jetzt, allerdings waren die Baupreise ganz andere“, erinnert sich Markus Kasten, der Leiter des ImmobilienCenters der Sparkasse zu Lübeck. „Allein 2021 sind die Baukosten in den wesentlichen Gewerken wie Beton- oder Maurerarbeiten um 15 bis 20 Prozent nach oben gegangen“, fügt er hinzu.

Nach Angaben des Statistischen Bundesamts lagen die Preise für den Neubau von Wohngebäuden in Deutschland im Mai 2022 um durchschnittlich 17,6 Prozent über denen des Vorjahres – der höchste Anstieg der Baupreise seit 1970. Die Gründe sind vielfältig: Lieferengpässe durch die Pandemie und den Ukrainekrieg verknappen das Baumaterial. Auch die enorm gestiegenen Energiepreise und hohe Inflation machen sich vor allem bei energieintensiven Baustoffen wie Stahl oder Glas mit immensen Preissprüngen bemerkbar.

Hinzu kommt, dass viele Menschen durch den Krieg in Europa und die steigenden Lebenshaltungskosten eine starke Verunsicherung spüren. Immobilienexperte Markus Kasten sagt: „Nicht einmal in der schlimmsten Coronazeit war der Verbrauchervertrauensindex so negativ wie momentan.“

Dass in dieser Situation viele ihren geplanten Hauskauf oder -bau zurückstellen, ist verständlich. Sowohl Elsemann als auch Kasten spüren in ihren Regionen inzwischen eine verhaltene Nachfrage nach Immobilienfinanzierungen. In Lübeck sind es insbesondere Projekte im Eigentumswohnungsneubau, die trotz vorhandener Baugenehmigung nicht mehr realisiert werden.

Markus Kasten sieht neben gestiegenen Bau- und Finanzierungskosten auch die in der Bundesförderung für effiziente Gebäude (BEG) weggefallene Förderung für KfW-55-Häuser als Ursache und sagt: „Viele der Projekte waren darauf konzipiert, diese Förderung zu erhalten.“

Tipps von Sparkassenprofis

Doch auch wenn es schwieriger geworden ist, sich seinen Traum vom Eigenheim zu erfüllen, ist es nach wie vor möglich. Arndt Elsemann rät Interessierten, frühzeitig das Gespräch mit dem Kundenberater der Sparkasse zu suchen. Ein Rundumcheck durch den Finanzprofi kann klären, ob die Wunschimmobilie zu den eigenen Vorstellungen passt oder auch, wie viel Haus man sich leisten kann.

Denn wegen der allgemeinen Teuerung setzen Banken und Sparkassen bei der Berechnung des Finanzierungsbudgets höhere Lebenshaltungskostenpauschalen als noch vor einem Jahr an. Verbraucherschützer raten: Die monatliche Belastung sollte nicht mehr als 30 bis 35 Prozent des verfügbaren Nettoeinkommens einer Familie betragen. Grundsätzlich gilt, dass man bei der Finanzierung lieber etwas konservativer rechnen sollte als zu optimistisch.

Denn wegen der allgemeinen Teuerung setzen Banken und Sparkassen bei der Berechnung des Finanzierungsbudgets höhere Lebenshaltungskostenpauschalen als noch vor einem Jahr an. Verbraucherschützer raten: Die monatliche Belastung sollte nicht mehr als 30 bis 35 Prozent des verfügbaren Nettoeinkommens einer Familie betragen. Grundsätzlich gilt, dass man bei der Finanzierung lieber etwas konservativer rechnen sollte als zu optimistisch.

Am häufigsten kommt bei Immobilienfinanzierungen nach wie vor ein Hypothekendarlehen, auch Annuitätendarlehen genannt, zum Einsatz. Üblich sind Zinsfestschreibungen für 10 oder 15 Jahre und ein fünfprozentiges Sondertilgungsrecht. Mit Sondertilgungen kann der Darlehensnehmer einen Tilgungsturbo zünden, wenn dafür Geld zur Verfügung steht. So wird er schneller schuldenfrei.

Des Weiteren ist es sinnvoll, möglichst viel Eigenkapital in die Finanzierung einzubringen. 20 bis 30 Prozent des Finanzierungsaufwands sind empfehlenswert, denn wer weniger oder gar kein Eigenkapital einbringt, muss beim Immobiliendarlehen Zinsaufschläge in Kauf nehmen und für die Finanzierung noch tiefer in die Tasche greifen. Sinnvoll ist es oft auch, staatliche Förderungen in den Finanzierungsmix einzubauen, etwa einen zinsvergünstigten Kredit aus dem KfW-Wohneigentumsprogramm oder BEG-Fördermittel.

Bausparen als Teil des Finanzierungsmixes

„Wenn bei den Berechnungen allerdings herauskommt, dass die Immobilie zum jetzigen Zeitpunkt nicht umsetzbar ist, lässt sich vielleicht zielgerichtet darauf hinsparen, etwa mit einem Bausparvertrag“, meint Arndt Elsemann. Mit dem Bausparen können Immobilieninteressierte einerseits Eigenkapital aufbauen und sich andererseits günstige Darlehenszinsen für später sichern, denn die Bausparkonditionen der Landesbausparkassen wurden noch nicht vollständig an das jetzige Zinsniveau angepasst. Im Vergleich mit Bankdarlehen sind sie immer noch sehr günstig. „Ich muss aber erst einmal ansparen, um nachher auch die günstigen Konditionen zu bekommen. So ist das Produkt Bausparen nun einmal“, räumt der Neusser Experte ein.

Wer es sich leisten kann und möchte, sollte Hauskauf oder Neubau aber nicht auf die lange Bank schieben, denn die meisten Finanzexperten erwarten zumindest in naher Zukunft keine spürbaren Zinssenkungen, sondern eher eine Stabilisierung auf dem momentanen Niveau oder eine Steigerung. „Nach den Leitzinsanhebungen der Europäischen Zentralbank im Herbst können die Hypothekenzinsen durchaus noch weiter steigen“, sagt Arndt Elsemann. „Weil das Zinsinstrument ein Mittel ist, Inflation zu bekämpfen, wurden bereits weitere Zinserhöhungen durch die EZB in Aussicht gestellt.“

Außerdem erwarten Fachleute keinen massiven Preisverfall bei Immobilien, auch wenn derzeit leichte Preisrückgänge in bestimmten Segmenten zu beobachten sind. „Noch vor einem Jahr konnten wir hier im Rheinkreis für ein unsaniertes Reiheneinfamilienhaus aus den 70er-Jahren 450.000 bis 500.000 Euro erzielen. Das ist heute anders: Das gleiche Haus kostet jetzt etwa 400.000 bis 420.000 Euro. Die Preise haben aber nicht so stark nachgegeben, dass das die Zinssteigerungen wieder auffangen würde“, berichtet Elsemann.

Der energetische Zustand wirkt sich auf den Preis aus

Auch Markus Kasten glaubt nicht, dass die Baukosten und Immobilienpreise deutlich weitersinken werden. Er vermutet: „Sie werden sich etwas relativieren, weil die Objekte differenzierter betrachtet werden. Früher war es den Käufern nahezu egal, was auf dem Energieausweis stand. Heute ist das nicht mehr so.“

Tipp: Eigenleistung kann bei der Baufinanzierung als Eigenkapital angerechnet werden

Das bedeutet, dass der energetische Zustand der Immobilie in Zukunft eine stärkere Rolle bei der Preisfindung spielen wird. Je schlechter er ist, desto weniger Geld können Verkäufer für ihre Immobilie verlangen, schließlich müssen die Käufer mit fünf- bis sechsstelligen Beträgen zusätzlich für energetische Sanierungsmaßnahmen wie eine Wärmedämmung der Gebäudehülle oder den Einbau einer Wärmepumpe kalkulieren.

Auf lange Sicht sehen jedoch beide Immobilienexperten der Sparkassen, dass nach einer Zeit der Stabilisierung die Preise für Bestandsimmobilien wieder nach oben gehen werden, denn die Nachfrage nach Wohnraum ist weiter ungebrochen und Bauland knapp, weil zahlreiche Kommunen aus Umweltschutzgründen den Flächenverbrauch reduzieren. Nach Ansicht der Fachleute wird der Wertzuwachs aber voraussichtlich nicht mehr so rasant sein wie in den vergangenen zehn Jahren. Dennoch bleibt eine Immobilie eine lohnende Investition – nicht zuletzt auch im Hinblick auf die Altersvorsorge.

Titelfoto: Shutterstock