Eine Wohnung an Angehörige zu vermieten, hat nicht nur familiäre Vorteile – es zahlt sich auch bei der Steuererklärung aus. Was dabei zu beachten ist.

Text: Melanie Rübartsch

Die Tochter studiert in Münster und bewohnt dort ein Apartment, das ihre Eltern gekauft haben. Eine Familie hat ein Mehrgenerationenhaus gegründet, in dem die Eltern in einer abgetrennten Wohnung leben. Oder: Ein Pendler fährt jede Woche zur Arbeit ins 250 Kilometer entfernte Tübingen, wo seine Frau eine Wohnung erworben hat.

Etwas Bürokratie ist zwar erforderlich, aber es lohnt sich

Das alles sind typische Beispiele, in denen Familien überlegen sollten, die eigenen Immobilien an ihre Angehörigen offiziell zu vermieten, anstatt sie gratis zu überlassen. Unterm Strich lassen sich so einige Euro an Steuern sparen. „Zwar müssen die Eigentümer ihre Mieteinnahmen in der Steuererklärung angeben. Als Vermieter dürfen sie dafür aber auch deutlich mehr Kosten von der Steuer absetzen, als wenn sie ‚nur‘ Eigenheimbesitzer wären“, erklärt Philipp Kroll, Partner der Düsseldorfer Steuerkanzlei Trimborn Partner.

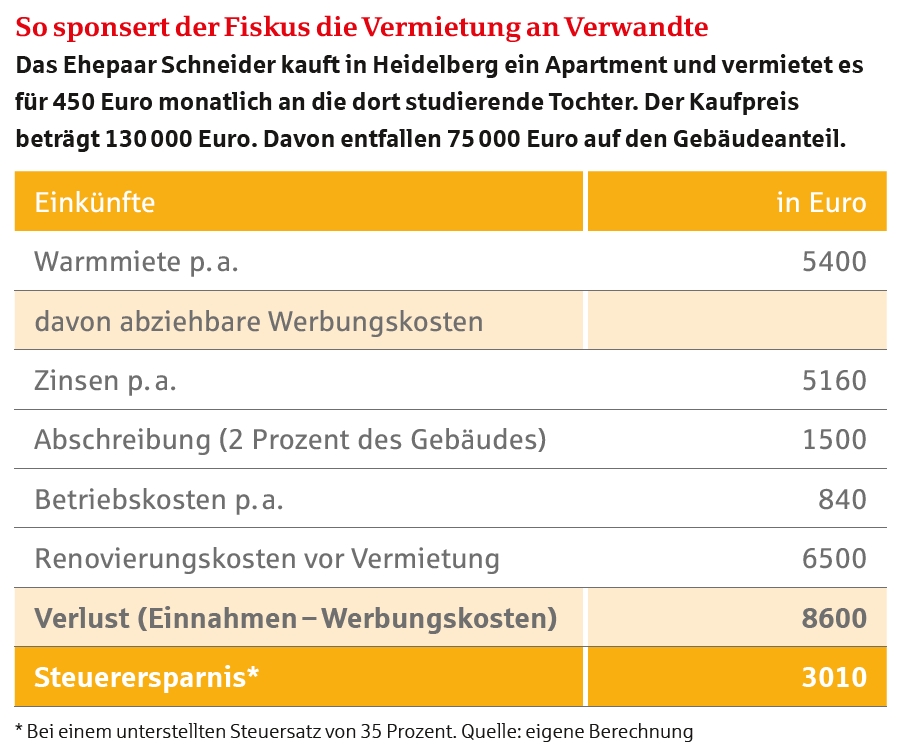

Hinzu kommt: Sind die Werbungskosten für die Wohnung höher als die eingenommene Miete, dürfen die Vermieter diese Verluste komplett mit anderen Einkünften wie zum Beispiel dem Gehalt verrechnen. Die Gesamtsteuerlast sinkt dadurch (siehe Musterrechnung). Allerdings gibt es bestimmte Spielregeln zu beachten.

Die magischen 66 Prozent

So funktioniert das Modell von vornherein nur, wenn die Immobilie auf Dauer zu Wohnzwecken vermietet wird. Bei einem Ladenlokal oder Büro gelten die Steuerregeln nicht. Die Vermieter müssen darüber hinaus darlegen können, dass das ganze Modell nicht nur als Verlustbringer existiert. Die Anerkennung vom Finanzamt ist problemlos, wenn die Miete mindestens 66 Prozent der marktüblichen Vergleichsmiete inklusive Umlagen beträgt. Der Maßstab sind zum Beispiel Mietspiegel oder tatsächlich erzielte Mieten bei vergleichbaren Objekten in der direkten Umgebung.

Beträgt die Miete weniger als 50 Prozent der Vergleichsmiete, ist nur ein Teil der Kosten abzugsfähig. Liegt sie also beispielsweise bei 40 Prozent des marktüblichen Preises, sind auch nur 40 Prozent der Ausgaben ansetzbar. Zwischen 50 und 66 Prozent wird es etwas komplizierter. Steuerberater Kroll: „Der Vermieter muss dann im Wege einer Totalüberschussprognose nachweisen, dass er wirklich eine Einkünfteerzielungsabsicht hat.“ Er muss zeigen, dass er über die kalkulierte Mietzeit hinweg letztlich nicht nur Verluste mit der Vermietung einfährt. Fällt diese Prognose positiv aus, kann er sämtliche Kosten ansetzen. Anderenfalls gibt es eine prozentuale Aufteilung.

Beträgt die Miete weniger als 50 Prozent der Vergleichsmiete, ist nur ein Teil der Kosten abzugsfähig. Liegt sie also beispielsweise bei 40 Prozent des marktüblichen Preises, sind auch nur 40 Prozent der Ausgaben ansetzbar. Zwischen 50 und 66 Prozent wird es etwas komplizierter. Steuerberater Kroll: „Der Vermieter muss dann im Wege einer Totalüberschussprognose nachweisen, dass er wirklich eine Einkünfteerzielungsabsicht hat.“ Er muss zeigen, dass er über die kalkulierte Mietzeit hinweg letztlich nicht nur Verluste mit der Vermietung einfährt. Fällt diese Prognose positiv aus, kann er sämtliche Kosten ansetzen. Anderenfalls gibt es eine prozentuale Aufteilung.

Zu den grundsätzlich abzugsfähigen Posten zählen bei Vermietern insbesondere die Kreditzinsen, Renovierungsausgaben, die Hausnebenkosten, die Grundsteuer sowie die Abschreibung. Bei Immobilien, die seit 1924 gebaut wurden sind, lassen sich 2 Prozent der Anschaffungs- und Herstellungskosten des Gebäudes pro Jahr ansetzen, bei älteren 2,5 Prozent.

Mit offiziellem Mietvertrag und Dauerüberweisung

Damit das Finanzamt das Mietmodell akzeptiert, muss es wie unter fremden Dritten üblich ausgestaltet sein. Das bedeutet: Mieter und Vermieter schließen zunächst schriftlich einen Mietvertrag. Rechtssichere Vorlagen gibt es zum Beispiel beim Mieterbund: www.mieterbund.de/service. Während des Mietverhältnisses müssen die Vermieter zudem jährlich die Betriebskosten offiziell abrechnen, und die Miete sollte am besten per Dauerauftrag auf ein Konto der Vermieter fließen. Barzahlungen sind zu vermeiden.

Barzahlungen sind zu vermeiden

Besonderheiten sind noch einmal zu beachten, wenn sich die vermietete Wohnung im eigenen Haus befindet. Alle Ausgaben, die für das gesamte Haus anfallen, etwa Dach-, Treppenhaus- oder Gartenarbeiten, müssen die Eigentümer für das Finanzamt konkret den einzelnen Wohneinheiten zuweisen können. Und auch in Bezug auf die Kreditzinsen will der Fiskus nachvollziehen, welche Zahlungen für die Mietwohnung fällig werden.

Es kann sich daher anbieten, die finanzielle Abwicklung für beide Objekte über zwei getrennte Konten laufen zu lassen und möglichst auch das benötigte Darlehen aufzuteilen. „Wenn das bei der Bank oder Sparkasse nicht gehen sollte, müssen die Kredite bei der Steuererklärung auf jeden Fall quotal entsprechend der jeweiligen Immobilienfläche und Ausstattung aufgeteilt werden“, sagt Steuerexperte Kroll.

Linke Tasche, rechte Tasche?

In manchen Fällen zahlen die Vermieter Angehörigen, die bei ihnen zur Miete wohnen, Unterhalt. Über das Mietmodell fließt der Unterhalt in Teilen als Miete wieder zurück. „Wichtig ist, dass beide Zahlungsströme getrennt vollzogen werden“, sagt Kroll. Etwas Organisation und Bürokratie sind also erforderlich, wenn die Vermietung an die Tochter in Münster, den Mann in Tübingen oder die Eltern im eigenen Haus steueroptimal laufen soll. Aber: Es lohnt sich.